(퍼옴) 조선업에 대한 기본 이해과 기타 개념들

참조:

https://m.blog.naver.com/ehgur06/222421181213

올해는 분기별로 시클리컬을 하나씩 공부하며 저만의 이론서를 만들고 있습니다. 1분기는 건설을 했었고 2분기는 저만의 조선 이론서를 깨작깨작

시간날때마다 구 산업들도 하나씩 깨부셔놓기!!

1) 조선업에 대한 이해

다품종 소량생산(선주 맞춤형으로 제작, 사고 발생시 천문학적 보상 비용이 발생하기 때문에 레코드 중요)

큰 틀에서 건설업과 유사하며 차이점은 조선소는 공장(생산설비)보유 여부 -> 조선소(YARD)

조선소를 가지고 있다는 것은 1) 고정비 부담 RISK 2) Capacity의 제한

조선업은 대표적인 수주산업으로 발주처 환경에 따라 시장이 형성되는 경기 민감 사이클 산업

-> 모든 이슈를 발주자 입장에서 해석 필요 -> 발주자 입장을 보려면 경기 사이클 이해 필요

★ 아래 메커니즘은 많은 시클리컬 산업에 적용됨!!!!

* 경기침체 -> 경기부양 시작 -> 건설 및 토목 등 경기부양 -> 원자재 사용증가 -> 물동량 증가/운임 상승 -> 중고선 가격 상승 -> 신조선 발주 증가

* 결국, 경기부양에 따른 경기 회복 -> 운송 수요 증가 -> 해운 회사 이익증가 -> 신조선 발주

사이클의 주기는 15~20년(Big Cycle) -> 한번 시작하면 6~7년간 쭉

Small Cycle 4~5년마다 한번씩

사이클을 만드는 핵심 요소 -> 환경규제와 경기회복

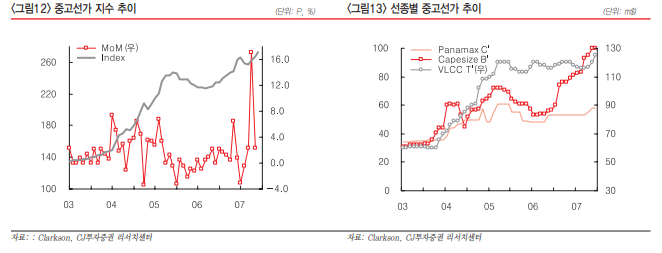

+ 중고선과 신조선

중고선은 오늘 시장에서 구매하면 내일 바로 투입가능, 신조선은 3년 후 인도

[수주 – 매출인식 – 인도과정]의 시차발생으로 신조선보다 업황의 변화를 직접적으로 보여주는 것이 결국 중고선가(매우중요!!)

중고선 가격 상승은? 선박 발주처는 대부분의 자금을 레버리지에 의존, 중고선은 레버리지로 활용가능한 유형자산 -> 중고선이 오르면 레버리지도 Good

만약 중고선가가 오르지 않고 수주잔고만 오른다면 저가수주를 의심필요

중고선가가 하락하는 구간에선 조선업종을 보지마라 -> 선사의 대출여력 감소, 운임하락

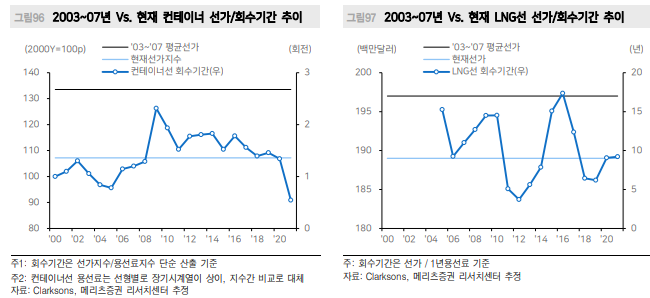

신조선 발주시 투자비 회수기간이 중요!

Ex) 코로나로 인해 선박 투자비 회수가 20년 걸렸는데 회복 국면에서 운임이 오르면서 3~4년만에 투지회수 됨.

그 이후 배의 내용 연수는 엄청 남았는데? 3~4년만에 뽑고 나머지 15년은 그냥 다 수익

2019년 동일 운임(평균 TEU당 763달러)을 적용하면 6,000TEU급 발주의 투자원금 회수기간은 24.9년, 12,000TEU급 17.3년, 18,000TEU+급은 17.0년

-> 1년이 지난 현재에는 6,000TEU급 투자 회수기간은 6.4년, 12,000TEU급 4.8년, 18,000TEU+급은 4.2년으로 크게 단축

2020년 4분기부터 컨테이너선사들이 12,000TEU 이상 대형컨테이너선 발주 러쉬를 진행했던 배경

메리츠증권

2) 원가구조와 재무이슈

+ 원가구조

출처-조선기술,대한조선학회,지성사 / 참고 블로그 - https://blog.naver.com/dlwnsqud123/221167476386

출처-조선기술,대한조선학회,지성사 / 참고 블로그 - https://blog.naver.com/dlwnsqud123/221167476386

출처-조선기술,대한조선학회,지성사 / 참고 블로그 - https://blog.naver.com/dlwnsqud123/221167476386

최대한 같은 선종을 연속 건조하면 원가를 줄일 수 있음.

설계비용, 인력, 부품 비용 등

덧붙이기) 과거 BIG CYCLE에서 현대계열과 대우, 삼성의 영업이익률 차이는 2배

(실제 현대 계열 10% 초반, 타사 미드싱글)

후판 등 원재료 구입시 규모의 경제 효과 발휘

현대와 대우조선해양이 합병하면 50%가 더 늘어난다. 이익률이 얼마나 더 좋아지겠는가?

+ 재무이슈

메리츠증권

매출의 경우 진행률(공정률)인식 -> 단점은 총 예정원가 수시 변동

메리츠증권

상선 계약은 주로 공정별 5~6회 분할대금 결제방식

인도시 유입되는 잔금(선가의 30~40%)제외시 비용이 선수금보다 많은 구조

-> 강제절단부터 인도까지 본격적으로 비용이 발생하여 매출인식

E나리지표를 기반으로 작성

수주에 따른 현금유입이 없을 경우 현금소진 발생(08~10년 상반기) -> 연매출을 초과하는 신규수주가 없을 경우 현금소진은 필연, 이는 이자비용 증가를 유발

3) 선박의 종류

메리츠증권

뒤로 갈수록 고부가가치

가장 저렴하고 건조난이도가 낮음

중국/일본에서 건조

한국의 경우 마진이 남지않아 거의 건조하지 않음 -> 한국 조선서 수주잔고내 비중 2020년말 기준 벌크선 2.5%

화물 - 철광석, 석탄, 곡물 등 고체 원자재

신흥국향 화물이 절대적 -> SOC투자 민감

(원자재 가공은 저부가가치 산업으로 대부분 신흥국에서 이루어짐)

흔히, 유조선

VLCC/ULCC 원유운반선

PC 2차 정제품/화학제품 운반선

건조난이도 중간

한국/중국/일본에서 건조

화물 – 가전, 가구, 공산품, 소비재 등 선진국향 비중 절대적 -> 선진국 소비/건설경기

소비 경기에 운임지수에 큰 영향을 미침

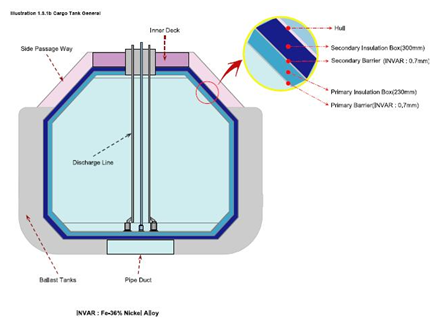

왼 MOSS LNGC / 오 MEMBRANE LNGC

LNG선 - 위키백과, 우리 모두의 백과사전 (wikipedia.org)

화물창의 형태에 따라 MOSS / MEMBRANE으로 나뉨

건조난이도 최상

LNGC의 핵심은 BOR(Boil off rate/기화율)

-> 기화율이 높을수록 출발지에서 도착지까지 손실률이 높아 LNGC 건조사들은 낮은 BOR추구

액화 천연 가스(LNG)는 메테인을 주성분으로 하는 천연 가스가 저온에서 응축된 형태의 탄화수소 연료

기체 상태의 천연 가스를 대기압에서 영하 162도로 냉각하여 액화하므로, 기체 상태 대비 600분의 1로 부피가 줄어 저장 및 수송에 유리

LNG화물탱크는 영하 162도 이하를 유지하기 위해 단열 구조로 이루어져 있음.

하지만 내외부의 온도가 200도이상 차이나게 됨. 따라서 온도 차이에 의해 화물 탱크 내부 온도가 상승할 수 있고 그때 BOG가 발생함

-> 내부와 외부 온도차이로 인해 기화하게 되는데 BOR이 높을수록 상업적 손실이 발생함

4) 과거 Super-Cycle은 어떻게 만들어졌는가?

2001년 12월 11일 중국 WTO 가입은 세계 경제 전반에 큰 영향을 미친 이벤트

1) 다자간 교역체제 보완과 활성화

2) 관세인하에 따른 무역량 증가

3) 비관세장벽 완화로 인한 중국의 자원배분 효율성 제고

4) 중국 제조업 경쟁력 강화에 따른 생산기지화

5) 생산-소비 다원화에 따른 교역량 증가

-> WOT가입 후 중국은 통상제도 개선과 공산품, 농산품, 원자재 등 대부분 품목에 시장 접근을 확대하고 외국인직접투자 개선과 무역 자유화를 추진 -> 전세계 컨테이너 해운의 구조적 변화 발생 시작 -> 2003년부터 폭발적인 컨테이너선 발주가 나오게 됨.

메리츠증권

2004년 카타르 국영석유기업인 Qatar Petroleum은 세계 1위 에너지기업(Oil Major) ExxonMobil과 Rasgas, Ras Laffan 등 LNG 수출을 위한 생산플랜트(액화플랜트)에 대규모 투자를 진행 -> 자국의 LNG 생산플랜트가 완공된 후 운송을 전담하기 위해 소요되는 LNG선 53척을 2004~07년 1분기까지 분할 발주

카타르 외에도 1997년 채택된 교토의정서가 2005년 공식 발효되면서 LNG선과 LPG선 발주가 증가, 2004년 가스선 발주는 전년 대비 +353.1% 급증한 145억달러를 기록

메리츠증권

2003년 컨테이너선 대량 발주 사이클을 시작으로 2004년 LNG선 수주가 붙게 됨

조선소는 YARD라는 공장에서 수주 받은 순서대로 건조, 인도하는 산업으로 고정비에 대한 부담이 크지만 생산능력에 제약이 있음 수주가 증가하고 고부가 선종이 증가하면서 레버리지 효과 발생하기 시작하는 구간에 진입

메리츠증권

1993년 7월 6일 이후 발주된 5000DWT급 이상 탱커의 경우

1) 이중선체를 갖추거나, 2) IMO에서 허용하는 선체 디자인을 갖추도록 규정

1995년부터 기존 선박에도 이중선체 의무화를 단계적으로 규정 -> 선박이 좌초될 경우 해양 오염 심각성

네이버 사전

2001년 4월 단일선체(Single Hull) 탱커에 대한 단계적 금지 일정이 채택

2003년 12월 추가 요구사항을 통해 단계적 운항 금지를 가속화

2005년 4 월 5일부터는 5,000DWT급 이상의 단일선체 유조선의 중질유(HGO) 운송을 금지시키면서 사실상 탱커시장에서 단일선체 운항을 퇴출시키는 단계로 진입

메리츠증권

04년 이후 해운 빅사이클은 중국 철강 비즈니스의 확대와 경제발전에 기인함 -> 중국이 전세계에 있는 철광석을 싹쓸이했으며 도시화, 인프라 투자는 Commodity 수요가 폭발을 만들어 냄.

05년을 기점으로 중국이 원자재 순수입국으로 전환, 탱커에 1년 후행하여 Bulk 호황이 전개

메리츠증권

2003~2008년 Super Cycle은 중국의 경제 개방을 시작으로 ‘컨테이너(03) -> 가스선(04) -> 탱커(06) -> 벌크선(06)’ 4대 선종 발주 급증이 서로 맞물려 선가 폭등과 조선업의 이익이 급증했던 시기

+ 당시 중고선가

CJ투자증권

+ 중국 연도별 GDP성장률

뉴스핌

+ 당시 인플레이션의 대표주자 유가(USDWTI)

트레이딩뷰

+ 글로벌 경제성장률

5) 국가별 수주잔고(선종 점유율)

지난 3년 LNG선 한국 수주 점유율 90%대

19년말 이후 일본 LNG선 수주는 없고 사업계획안에서도 제외. 사실상 일본은 LNG선 건조시장 이탈

한국 조선사 수주잔고 비중 LNG>탱커>컨테이너

메리츠증권

중국 조선사 수주잔고 비중 벌크>탱커>컨테이너

메리츠증권

메리츠증권

컨테이너와 탱커의 경우 한국과 중국 경쟁 불가피 + 일본

6) 밸류에이션(PBR과 PER) / 주가는 선행해서 움직인다.

PBR)

메리츠증권

메리츠증권

빅사이클 이후 13년까지는 PBR 1.0배 지지선, 지난 5년 간 PBR 1.0배 상한선

-> 03~13년까지 조선업계 매출액 성장세 지속, 연 수주액>연 매출액

-> 14년부터 Downsizing, 연 수주액 < 연 매출액 : 해양플랜트 빅배쓰, 구조조정+재무/경쟁 심화우려

직접작성

PER)

메리츠증권

시가총액과 12개월 선행 영업이익 10배라인

이익증가구간을 살펴보면 다음과 같음.

직접 작성

직접작성

하이투자 최광식 애널리스트) 조선은 과거부터 2년 후 PER을 가져와야 설명이 된다. 수주받으면 1년 반 ~ 2년 후 실적 찍힘.

-> 21년 3월 수주 받은 선박들부터 이익이 조금씩 나게 됨 -> 3~4월에 받은 물량은 빨리 시작해야 내년 하반기 -> 내년 1~2분기까지 실적 안나옴 -> 결국 수주 후 실제 건조에 들어가는 시차(고정비가 큰 산업이라 도크가 비어있으면 손해가 말도 안되게 커지니 우선 채워두고 UP CYCLE 구간에서 기존 수주분 건조 완료되면 이익나는 수주분들 시작하니..)

직접작성

주가상승은 2003년부터 나타남 -> 그러나 실적 급증은 2006년부터 (발주 후 인도까지 3년 소요된다는 점)

직접작성

결국 가는 구간에선 수주량 증가 + 신조선가 + 중고선가 모두 맞물림

CJ투자증권

7) 환경규제

과거 이중선체 규제 도입 사례)

1993년 7월 6일 이후 발주된 5000DWT급 이상 탱커의 경우

1) 이중선체를 갖추거나, 2) IMO에서 허용하는 선체 디자인을 갖추도록 규정

1995년부터 기존 선박에도 이중선체 의무화를 단계적으로 규정 -> 선박이 좌초될 경우 해양 오염 심각성

네이버사전

2001년 4월 단일선체(Single Hull) 탱커에 대한 단계적 금지 일정이 채택

2003년 12월 추가 요구사항을 통해 단계적 운항 금지를 가속화

2005년 4 월 5일부터는 5,000DWT급 이상의 단일선체 유조선의 중질유(HGO) 운송을 금지시키면서 사실상 탱커시장에서 단일선체 운항을 퇴출시키는 단계로 진입

메리츠증권

IMO2020 사례)

SOx도 2016 년 ECA 지역 신조선에 0.1% 황함유량의 MGO를 강제하다가, 2020 년부터 현존선에도 황함유량 0.5% 이하 사용으로 황산화물 감축을 요구해 산업 전체에 큰 영향을 미치는 듯 보였음.그러나 저유황유라는 OPEX는 비싸지만 확실한 대안이 존재

대응방법은 총 3가지

미래에셋대우

[1] 저황유 사용

개조 비용 부담 없이 가장 많은 선사들이 택하는 방법이지만, 연료비 부담 리스크가 있음.

2020년 시행 전 스프레드가 벌어지는 모습을 보여주지만 다시 줄어들었고, 추후 스프레드가 벌어지는지 체크 필요

스프레드가 벌어질수록 다른 방법으로 넘어갈 수밖에 없고 비용 증가라는 측면에서 지속가능한 선택지가 아님.

[2] 스크러버 사용

HSF를 계속 사용할 수 있지만 스크러버 장착에 따른 비용 부담, 개방형 스크러버 사용 금지 해역 증가로 리스크 요인

개방형 방식은 바닷물을 이용해 배기가스에 분사함으로써 황산화물의 산성을 희석시키고 스크러버를 빠져 온 해수는 바다에 방류하는 방식

폐쇄형은 바닷물이 아닌 수산화나트륨(NaOH)이 첨가된 정화수를 사용해 황산화물을 정화하고, 사용한 정화수는 재사용하는 방식

폐쇄형이 개방형보다 설치 비용이 약 2배 이상 비싸며, 최근 해역별로 개방형 스크러버 사용 금지령이 확산 중

벨기에, 독일의 라인강, 더블린, 아일랜드, 라트비아, 리투아니아, 미국(캘리포니아 및 코네티컷 항만 및 해역), 아랍에미리트, 싱가포르, 노르웨이 등에서 개방형 스크러버 사용을 금지

[3] LNG 추진 선박

황산화물 배출량을 100% 제거할 수 있는 청정연료로 각광받고 있으나 LNG선박 투자에 대한 비용 부담이 크며, 아직까지는 LNG 벙커링 인프라도 부족

LNG 추진선은 황산화물 배출량을 거의 100% 제거할 수 있으며, 질소산화물과 미세먼지는 90%, 이산화탄소는 15%까지 감소

-> 국내 주요 선사들의 경우 스크러버 장착을 중심으로 대응 중

이투데이

해운업계 관계자는 “저유황유는 고유황유보다 가격 변동성이 크고 외부 변수에 영향을 많이 받는다”며 “저유황유와 고유황유 간 가격 격차는 당분간 쉽게 좁혀지지 않을 것”이라고 말했다. 저유황유와 고유황유 간 가격 격차가 벌어지자 HMM은 웃음을 짓고 있다. 선박 연료유의 황산화물 배출 기준을 강화한 ‘국제해사기구(IMO) 2020’ 규제 대응을 위해 저유황유 의존도를 높이지 않고 고유황유를 정제하는 스크러버를 설치해 이득을 보고 있어서다. 프랑스 해운조사기관 알파라이너에 따르면 지난해 기준 HMM 전체 컨테이너선 중 스크러버 설치 선박 비중은 81%이다. 글로벌 컨테이너선사 중 1위이다. HMM으로서는 쉬운 선택이 아니었다. 스크러버 하나를 설치하는 데 드는 비용만 약 60억 원이다. 설치 비용이 부담스러워 많은 해운사는 애초에 저유황유를 이용하기로 했다.

저유황유 가격이 오르면서 상황은 달라졌다. 일부 글로벌 해운사들은 뒤늦게 스크러버에 눈을 돌리고 있다. 한때 저유황유 사용을 천명했던 세계 1위 해운사인 머스크도 일부 컨테이너선에 스크러버를 설치했다.

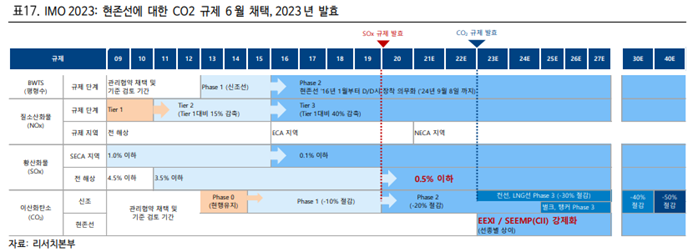

IMO2023은?

하이투자증권

2021년 5월 IMO 해양환경보호위원회에서는 2023년 1월 1일부터 현재 운항 중인 선박에 대해서도 CO2 배출 규제를 적용 받는 것으로 해양오염방지협약을 개정함.

한화투자증권

23년 1월부터 총톤수 400톤 이상 선박은 EEXI를 사전적으로 산출한 후 이를 만족할 경우 IEEC(국제에너지 효율 증서)를 발급받아야 운항하게 됨. IEEC를 교부받고 운항중인 5,000톤 이상 선박은 매년 CII 연간 감축목표를 심사 받아야함.

++ EEDI는 23, 25년 이산화탄소 신조 기준(각각 30%)

하이투자증권 최광식 애널리스트님이 EXXI가 Pass/Fail의 입학시험이라면, CII는 시험과 학점평가라는 굉장히 좋은 비유를 들어주셨음. 하나씩 살펴보면 다음과 같음.

[1] EEXI

톤마일수송에 배출되는 CO2배출량의 기술적 지표로 쉽게 생각하면 A를 배송하는데 CO2를 얼마나 배출하는가?

(톤마일이란? 톤 * 마일로 흔히 철도/항공기의 수송량 단위)

하이투자증권

산출된 EEXI를 통해 IEEC증서를 발급받으면 정상운항 가능, 불만족할 경우 운항 금지로 다음과 같은 조치들이 취해짐.

(1) 샤프트/엔진 출력 제한

(2) 에너지 저감장치(ESD)

(3) 연료변환

(4) 새로운 선박으로 대체

1번은 선속이 감소는 구조적인 공급 감소를 만들어낼 수 있음. 그렇기에 4번으로 갈 것이다가 현재까지 주요 의견

2번은 다양한 방법이 있는 것으로 보임. 애널리스트들은 보수적으로 보지만 IMO2020으로 인해 스크러버를 많이 쓰고 있다는 점

[2] CII

1톤 화물을 1마일 운송하는데 배출하는 탄소량을 AER(Annual Eifficiency Ratio)로 표현한 지표

EEXI 가 “기술적 조치”로써 모든 선박이 태어날 때, 2023 년부터 현존선도 딱 한번 점검을 통해서 성공/실패를 결정해서 해운업 진입 자격증을 부여하는 것이라면, CII 는 운항 데이터를 바탕으로 CO2 배출량을 매년마다 지속 확인하고, 이를 기준에 맞게끔 강제하는 더 강력한 "운항적 조치"이다. 즉, 연구실 데이터가 아니라, 실제 운항 환경을 반영하는 것

방식은 다음과 같음

각 선박은 DCS(Data Collecting System)데이터를 보고할 때, 지난 1년 간의 연비실적(CII)를 계산해서 보고 절차를 SEEMP(Ship Energy Efiiciency Management Plan)에 기재함. DCS는 2018 년 3 월 발효된 연료소모량을 제출하는 규제로써, 기국 또는 인증기관에 매년 3 월까지 보고하고, 5 월까지 승인을 받음.

IMO는 과거 DCS 데이터를 기반으로 제시한 선종별 레퍼런스 라인과 각 선박의 1 년간의 실 연비실적(CII)와의 괴리를 바탕으로, 모든 선박을 A~E의 5 단계 등급으로 나눔. D 등급과 E 등급 선박은 시정조치계획을 수립하고, 이를 SEEMP에 반영. 시정조치 계획이 수립되지 않을 경우 운항할 수 없음

D와 E등급 선박은 원인분석, 시정조치 및 예방조치를 작성해 기국/선급에 승인을 받아야 운항이 가능. 1년 후 시정조치에 따른 등급 개선이 없을 경우 E 등급 선박은 각 국가와 선급에서 IEE 증서 회수 등의 페널티를 부여. D등급 선박은 3년 동안 개선이 없을 경우 마찬가지로 운항이 금지. 여기서 시정조치는 ESD를 적용하더라도 D등급을 C등급으로 끌어올리는 케이스는 상당히 제한적이어서, EEXI에서 한번 낮춘 MCR을 한번 더 낮추는 것이 주가 될 듯 하다. EEXI에서 느려진 배들이, CII에서 한번 더 느려짐

배의 속도가 느려짐은 공급감소를 의미하고 LNG선의 경우 BOR같은 문제들이 생김. 시뮬레이션 상 엔진출력을 제한하면 속도가 -7% 정도 느려진다고 함. 다만 선박은 매일 최대 출력으로 다니지 않고 10일 중 1일정도만 걸림. 대신 최대 엔진출력이 낮아지면서 걸리는 날이 많이 질 것으로 결국 새로운 선박을 발주할 수밖에 없다는 이야기. CO2배출 규제는 강화될 수밖에 없고, 새로운 선박을 발주하면 CO2 배출량은 줄어들게 됨. 과거 사례를 보면 금융위기시 선복량은 7%나 늘었는데도 CO2 배출량은 4.9% 감소. 2012년CO2 배출량은 7% 감소했는데, 선복량은 8.7% 증가했고, 해상물동량도 증가함.

다만, 장기적으론 맞는 방향이지만 기타 대안들이 IMO2020처럼 답안지가 될 수 있음을 항상 생각해고 머스크와 같은 선주사 Follow Up 필요.

기타참고사항1 - Consolidation 관점

조선산업 건조능력의 핵심은 설비가 아니라, 건조경험을 보유한 인력이다. 인력을 새로 고용하고, 해당 인력이 충분한 건조경험을 축적하는데 엄청난 시간이 소요된다. 설비가 유지되더라도 한번 가동을 중단한 조선소가 다시 업종에 복귀하는데 걸리는 시간은, 새로운 조선소를 설립하는 기간과 크게 다르지 않다. 반대로 기존 조선사들이 건조능력을 감축하거나, 업종을 떠나는 것도 오랜 시간소요 -> 승도리님이 블로그에 종종 인력과 거제 아파트 이야기를 하는 이유같음.

현재 전세계 선박 건조량은 과거 최고점 대비 - 45% 감소

전세계 최고 수주 경쟁력을 보유한 것으로 평가받는 국내의 대형 조선사들의 고용 인력은 고점대비 – 31% 감소

조선산업의 건조능력이 건조경험을 보유한 인력으로 결정됨을 감안하면, 이들의 건조능력도 고점 대비 31% 감소한 것으로 해석가능

수주 경쟁력이 부족한 중소 조선사들의 인력이 대형사이상으로 감소하거나, 아예 퇴출되었음을 감안하면 현재 조선업종 건조능력은 지난 고점의 절반 수준으로 추정

삼성증권

구조조정이 완료된 상태에서 사이클이 온다면 어떻게 될까? 라는 생각도 해볼 수 있긴함.

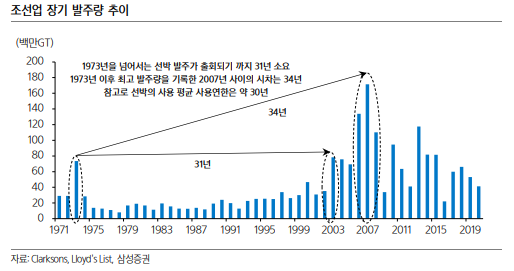

9) 기타참고사항2 - 폐선과 사용연한

메리츠증권

'낮은임금 + 풍부한 노동력 + 해안선 보유'라는 폐선 조건에 부합하는 국가는 인도, 방글라데시, 파키스탄

메리츠증권

폐선량 증가 -> 공급과잉 완화 -> 점진적 교체 발주

폐선활동 재개 → Scrap 가격 반등 → 폐선량 증가와 교체 발주 순환기 도래여부에 주목

삼성증권

무엇보다 선박의 사용연한이 다른 내구재와 비교해도 굉장히 길다는 점이, 조선업 cycle을 길게 만드는 궁극적인 요인

선박의 사용 연한은 평균 30년 수준이다. 실제로 최근 폐선된 선박의 평균 연령은 29년 이상

이는 선박의 교체주기가 매우 길 수밖에 없음을 의미

즉, 직전 호황기에 대규모로 발주된 선박들의 폐선 주기가 도래하는 데에는, 선박의 수명과 유사한 정도의 기간이 필요하다는 결론최근 논의 중인 환경규제 강화로 선박 교체주기가 단축됨을 가정해도, 직전 호황기에 발주된 선박들의 교체 주기가 도래하는 데에는 최소 20년 이상이 필요

10) 기타참고사항3 - 해운업 사이클 및 투자회수 기간

해운업 사이클

수요측면

- 사업자는 계약된 물건을 배송해주어야 하는 의무 때문에 운임상황에 따라 탄력적으로 조정할 수 없음.

공급측면

- 운임 폭등시 배를 빠르게 늘릴 수 없음(배 건조기간 2~3년)

- 운임 하락시 막대한 자본비용으로 인해 공급을 쉽게 줄일 수도 없음.

해운호황 -> 신조계약증가/선가상승 -> 조선호황 -> 건조능력확대/선박공급과잉 -> 운임하락 -> 해운불황 -> 신조계약 감소/선가감소 -> 조선불황 -> 조선설비감소/선박수급감소 -> 운임상승 -> 해운호황

-> 해운업의 핵심은 결국 현재의 운임으로 배 구매가격을 몇 년 만에 뽑을 수 있는가? 현재의 운임은 유지가 가능한가? 이 답을 내릴 수 있어야 투자가 나온다.

메리츠증권

메리츠증권

운임 피크와 지속적에 대한 고민 필요

조선은 기승전 달러선가가 핵심

발주자가 투자를 결정하는 공통 명제는 결국 투자 회수기간 최소화.

선박금융(차입, 이자비용, IRR)조건을 배제하고 발주시점 선가를 당해 연환산 용선료로 나눈 값을 투자(발주금액)회수기간을 산출

원/달러환율이 100원 하락할 경우 달러 신조선가가 8~9% 반등해야 원화선가는 동일

11) 기타참고사항4 - LNG = GTT

GTT는 LNG Membrane Containment system 특허권자, LNG선 건조선가의 약 5% 로얄티로 수취 -> 매출액 96.8%가 로얄티

구글

12) 현시점 지표들

[1] 투자비 회수기간

10)에서 제시

[2] 운임(6월 1일 기준)

한화투자증권

한화투자증권

우선 도크가 차고 있으니 모든 신조선 선가는 상승 중

그에 비해 운임은? 철저하게 가는 놈들만 감.

만약 타 운임들까지 움직인다면? 그놈들도 발주나올 수 있을텐데..

과거 처럼 이어지는 사이클이 나올 수 있을까?

수요단에 대한 고민 필요

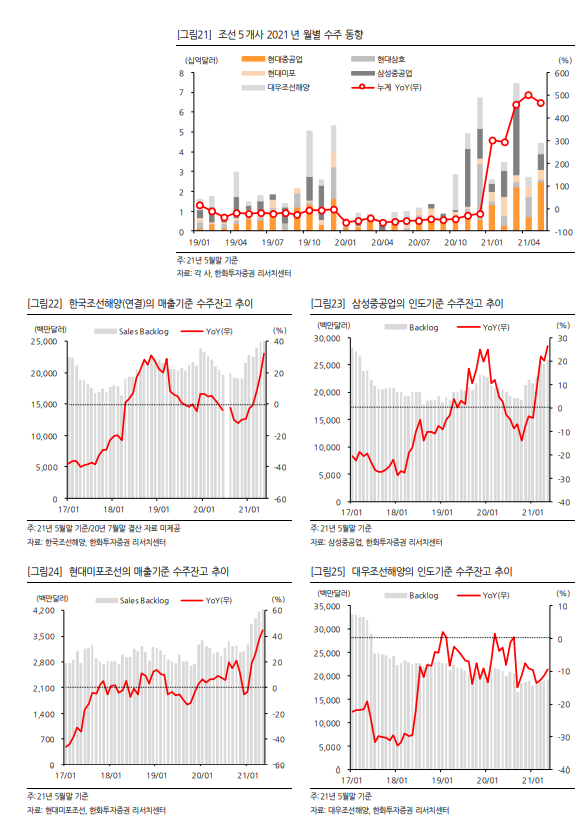

[3] 대형사 수주잔고(5월 말기준)

한화투자증권

[4] 글로벌 발주량(5월말 기준)

한화투자증권

한화투자증권

개인적인 결론)

길게보고 산업들의 메커니즘을 이해해둘 필요가 있다고 생각하여 공부는 시작했으나..결론은 생각보다 심플하게 마무리 지어짐.

조선은 이익을 기반으로 한 밸류에이션이 쉽지 않음. 사이클에 의해 주가가 움직임.

PBR과 사이클의 크기

다들 사이클 이야기하는데 소사이클이 대부분이고 빅사이클을 맞추기란 쉽지 않음.

투자하면서 가장 큰 어려움이 빅사이클을 맞추는 것이 아닌가 싶음.

큰 맥락에선 경기사이클과 환경규제 사이클인데 이제는 환경규제가 아닌 이상 과거와 같은 고성장 사이클은 오기힘들다고 보여짐.

소사이클에서 사람들은 큰 꿈을 가지고 빅사이클을 이야기 하지만 여기서 물리면 너무 머리아프고 다른 곳에도 기회는 많음.

IMO2023을 이야기 하지만 실제 가까운 시점에서 가서 IMO2020과 같은 현상이 일어날수도 있음.

물론, 환경 규제는 갈 수 밖에 없는 미래라고 생각함.

트레이딩 개념이 아닌 이상 따라가는 매매보단 현 시점이 어느 구간인지 냉정하게 판단하고 남들이 관심가지지 않을때 타임라인보고 저가매수해서 기다리는게 상대적으로 쉽지 않을까 싶음.

공부를 위해 좋은 리포트를 써주신

메리츠증권 김현 애널리스트님

하이투자증권 최광식 애널리스트님

한화투자증권 이봉진 애널리스트님

삼성증권 한영수 애널리스트님

미래에셋대우 이학무 애널리스트님

감사합니다.

꾸벅.