(버틀러 사용법) ROE 분석 (+ 듀퐁 분석)

#한미반도체

https://www.butler.works/reports/report?corp_code=00161383

https://www.butler.works/reports/report?corp_code=00161383

분석할 기업을 입력해 주세요.

www.butler.works

=====

기업을 볼 때는 다양한 관점에서,

이리 보고, 저리보고 보고 또 보고 해야하는데,

항상 나오는 질문이 있습니다.

딱 하나만 보면 뭘 보세요??

그러면 안되겠지만,

정말로 딱 하나만 가지고 투자를 하라고 한다면

ROE를 얘기할 것 같습니다.

단순 ROE는 일시적일 수 있으니,

미래의 지속가능한 ROE

꾸준히 유지할 수 있는 ROE가 그 기업의 경쟁력이고,

수익성이고, 성장성입니다.

ROE(자기자본 이익율, Return on Equity).

ROE = 순이익(Net Profit, NP) / 자기자본(순자산, Book Value, B)

자기자본 한단위당 창출하는 순이익이라고 볼 수 있습니다.

자본의 생산성이죠.

그 자체로 기업의 펀더멘탈에 대해 많은 것을 내포합니다.

ROE에는 가격(P)이 포함되지 않습니다.

만약, 기업이 상장되어 있지 않고 거래된다고 합시다.

그러면,

5%의 ROE, 즉 주주자본에 대해 연간 5%의 수익을 내는 기업과,

10%의 ROE, 주주자본에 대해 10%의 수익을 내는 기업의 가격이 어때야 할까요?

만약 같은 산업내에서 유사한 사업을 하고 있다면,

'당연히' 후자가 비싸야 될 겁니다.

그게 PBR입니다.

PBR = 기업의 가격 / 자기자본(Book Value)

자기자본 한 단위당 가격이 되겠죠.

자기자본이 창출해내는 이익의 양이 클 수록,

그 기업에 대해 높은 가격을 지불하는 거죠.

그래서 ROE가 높을 수록 PBR이 높아야 합니다.

실제 시장에서는 B의 미래 수익 가치에 대한 기대가 포함되기 때문에 꼭 그렇지는 않습니다.

ROE와 PBR은 아주 밀접하게 연결이 되는데요,

ROE를 PBR로 나눠보죠.

ROE / PBR = NP / P

오른쪽의 NP/P 가 뭐죠??

모르시겠다고요?

그럼 P/NP는 뭐죠?

가격/순이익.

PER입니다.

Price Earning Ratio.

ROE / PBR = NP / P = 1 / PER

1 / PER 은,

순이익 / 기업의 가격 이 됩니다.

투자자의 입장에서,

내가 매수한 가격에 대한 기업의 수익율이 되죠.

다른 말로, 요구 수익율(K) 이라고도 합니다.

투자자의 입장에서 기업의 생산성이,

K이상일 때 매수한다는 말이 되겠죠.

ROE / PBR = K (= 1/PER) 로,

요구수익율이 같을 때,

ROE와 PBR은 비례합니다.

하나의 기업에 대해서 생각해보면,

시간이 지나도 요구수익율이 동일하다고 가정하면,

(물론, 시장상황에 따라 요구수익율도 변합니다.)

PBR, 자본에 대한 시장의 평가는 ROE에 비례한 게 되죠.

그래서.

ROE가 중요합니다.

ROE가 오르면 시장의 평가(PBR, 밸류에이션)도 올라갑니다.

반대로 ROE가 내려가면 시장의 평가도 내려갑니다.

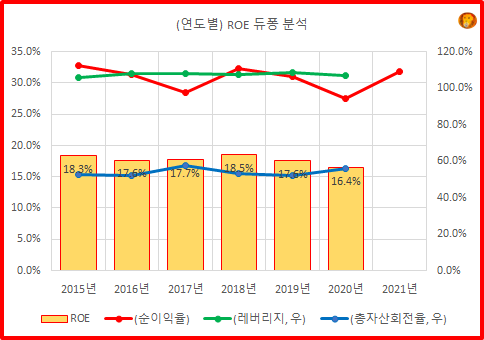

ROE를 분석하는 대표적인 도구가,

듀퐁분석입니다.

ROE = 순이익 / 자본 = (순이익 / 매출액) x (매출액 / 자산) x (자산 / 자본)

순이익(NP) / 매출액(S) = 순이익율

매출액(S) / 총자산(A) = 총자산회전율

총자산(A) / 자본(B) = 재무 레버리지

하나씩 나누어보면(=분석) 됩니다.

1. 순이익율(= 순이익 / 매출액)

영업의 수익성을 나타냅니다.

수익성이 높을 경우 반드시 나타나는 것이 '경쟁'입니다.

돈이 되는 곳에 경쟁이 없을 수가 없죠.

이런 경쟁을 뚫고 계속해서 높은 수익성을 유지한다는 것은, 남들이 못하는 것을 하고 있다는 의미입니다.

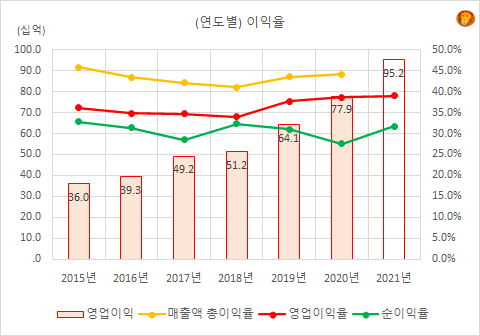

리노공업, 영업이익율 40%

일시적으로 고수익을 올릴 수는 있겠으나 지속해서 고수익을 유지하기 위해서는, 넓고 깊은 경제적 해자를 보유하고 있어야 합니다.

이 해자를 열심히 넓히는 것이 경영자의 역할이 되겠구요.

2. 총자산회전율(= 매출액/자산총계)

자산의 생산성을 보여줍니다.

똑같은 자산을 투입해서 더 많은 생산을 만들어 내는 기업이 더 생산성이 좋은거죠.

삼성전자

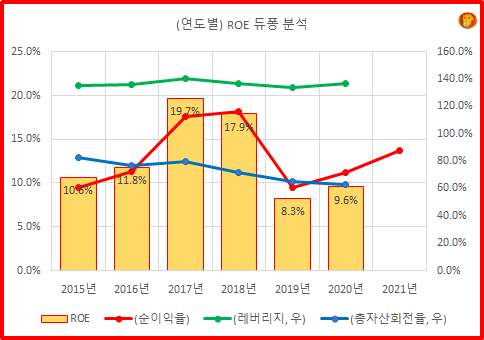

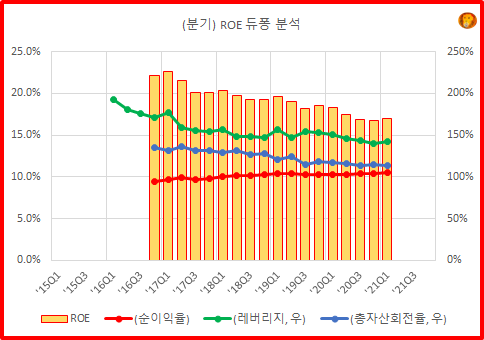

삼성전자의 ROE를 보면,

특징적인 것이,

순이익율은 반도체 싸이클에 따라 오르락 내리락 하고, 레버리지는 꾸준히 유지가 됩니다.

문제가 되는 것이 꾸준히 하락하고 있는 총자산회전율입니다.

기업이 이익을 유보하여서 생산적으로 사용되지 못하면, 계속해서 늘어나는 자산에 비해 생산성은 유지되기 어렵습니다.

기존의 생산성을 유지하려면,

늘어나는 자산에 대해 최소 기존의 생산성 이상을 만들어 내야 하는 거죠.

그래서,

현금성 자산이 쌓이는 것이 좋지만은 않습니다.

컴투스 = 쌓이는 현금의 나쁜 예

자본의 재배치가 중요한 이유가 총자산회전율 때문입니다.

본업에서 충분한 성장을 만들어내지 못하면, 쌓이는 잉여금으로 인해 총자산회전율이 떨어지게 되고,

ROE 하락의 원인이 됩니다.

현재 삼성전자가 가진 문제점이기도 하구요.

이걸 해결하기 위해서, m&a나 자회사 투자를 통한 현금의 재배치가 필요합니다.

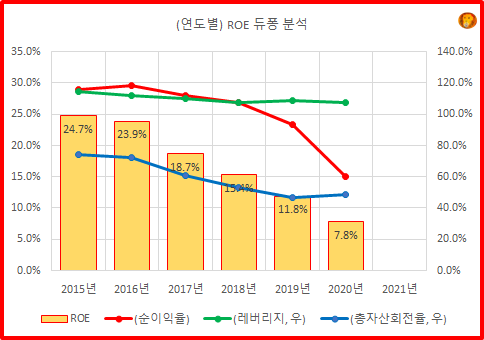

이걸 매우 잘 하는 기업이 LG생활건강입니다.

LG생활건강

작년들어 코로나로 인해 어려움이 있었지만, 꾸준히 외부 자회사 투자를 통해 유기적(내부) & 비유기적(외부) 성장을 만들어내죠.

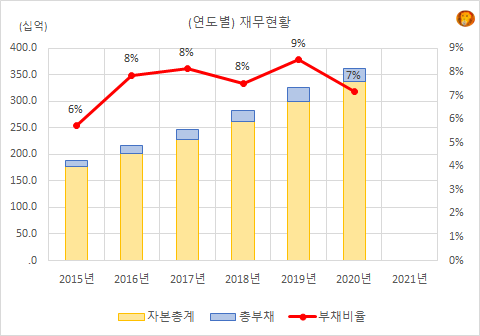

3. 재무 레버리지(=총자산/자본)

기업의 생산성이 충분히 높다면,

외부 자본을 더 낮은 이율에 빌려옴으로써 주주자본의 이익율을 더 높일 수 있습니다.

주주자본 100으로 만들어진 회사의 ROE가 20 이라고 한다면,

만약 50을 10% 이율로 외부 조달을 한다면, 주주자본은 50이 되고, 이자(5)를 뺀 이익은 15가 되겠죠.

그러면 ROE는 30이 됩니다.

레버리지가 낮은 것을 자랑하는 기업들이 많은데, 자본 효율로 봤을 때 꼭 그렇지는 않습니다.

리노공업

다시 리노공업인데요,

거의 극강의 레버리지 비율입니다.

110%가 되지 않는 레버리지.

부채가 10%도 되지 않는다는 얘기입니다.

17%도 훌륭한 ROE이긴 하지만,

차입금을 다소 쓰고(기껏해야 2% 이자율일겁니다.) 배당을 좀더 늘리고 자사주 매입 소각을 하게 되면,

ROE는 20%를 훌쩍 넘어가게 됩니다.

훌륭한 기업이지만,

이런 무식하게 남의 돈은 안쓴다는 방식의 재무구조는 아쉽습니다.

무차입 경영이 '선'인것 처럼 여겨지는.. 우리나라는 이런 곳들이 꽤 됩니다.

그렇다고 무작정 레버리지를 늘리게 되면, 기업의 안정성을 해치게 되죠.

그래서 어느정도 적정한 수준을 유지하는게 좋습니다.

ROE를 높이기 위해서,

고수준으로 유지하기 위해서는,

1. 순이익율을 높인다.

2. 총자산 회전율을 높인다.

3. 재무레버리지를 높인다.

셋을 ROE의 지속가능성으로 따져보면,

1 >>> 2 > 3 이 될겁니다.

요렇게 하나하나 따져보게 되면,

기업의 미래 ROE가 어떻게 될지를 좀더 확율 높게 예측이 가능해 집니다.

ROE를 높은 수준으로 꾸준히 유지하게 위해서는,

1. ROE 수준의 성장

2. 높은 주주환원이 필요합니다.

배당을 0으로 가정하고,

첫해에 자본 100인 회사의 ROE가 20이라고 해보죠.

첫해 순이익은 20이 되고, 그럼 2차년도에는 자본이 120이 됩니다.

ROE를 20으로 유지한다고 하면 순이익은 24가 되고,

3차년도의 자본금은 144가 되죠.

계속해서 ROE를 20으로 유지한다고 하면 순이익은 28.8 (144 x 0.2)이 됩니다.

ROE를 계속해서 유지하기 위해서는 ROE수준의 성장율(20%)이 필요한거죠.

반면에 벌어들인 돈의 50%를 배당으로 환원한다고 가정해 볼께요.

첫해 자본 100인 회사의 ROE가 20이면,

순이익 20중에 10은 배당으로 환원하고, 10만 회사에 유보됩니다.

2차년도 자본금은 110이죠.

ROE를 20으로 유지하면 순이익은 22가 됩니다.

첫해 20의 순이익이 22가 되었으니 성장율은 10%입니다.

마찬가지로 11을 환원하고 11만 유보하게 되니, 3차년도 차본금은 121입니다.

ROE를 20으로 유지하려면 순이익은 24.2가 되고,

ROE를 20으로 유지하기 위한 성장율은 10%가 되는거죠.

여기서 공식이 하나 나오는데요

g(성장율) = ROE x (1 - 배당성향)

ROE를 유지하기 위해 필요로하는 성장율은 배당성향이 높을 수록 낮습니다.

극단적으로 벌어들인 돈을 모두 배당하게 되면,

성장이 없이도 계속해서 ROE수준을 유지할 수 있습니다.

첫해 100이던 자본으로 20을 벌고, 모두 환원하면,

다음해에도 자본은 100.

계속해서 반복이 됩니다.

성장이 왜 중요한지가 여기서 나옵니다.

성장이 없는 회사는 ROE를 유지하기가 어렵습니다.

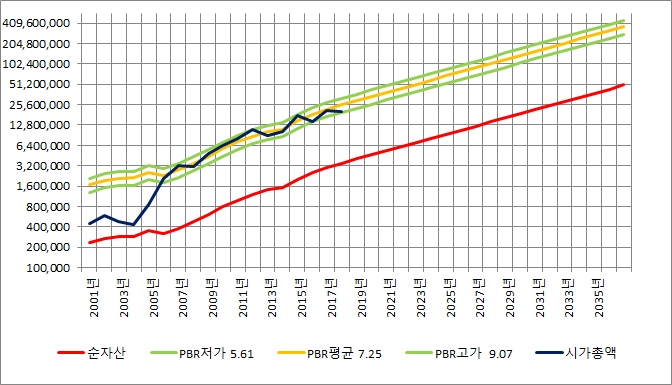

버틀러의 <밸류>탭에 있는 시뮬레이션 그래프는,

ROE에 대한 이해가 전제가 되어야 이해가 됩니다.

기업의 지속가능한 ROE 수준을 예상할 수 있으면,

기업의 자본(Book Value)의 성장을 예측할 수 있습니다.

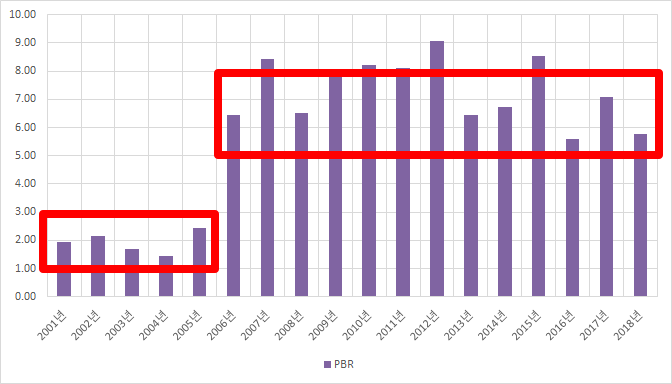

기업의 업이 변화가 없다면,

그 기업의 PBR은 과거와 유사하게 움직일 가능성이 높고,

그래서 주가는 일정한 밴드내에 있을 가능성이 높습니다.

PBR밴드가 유용한 이유이고,

PBR자체 값이 높고 낮음을 두고 비싸다 싸다라고 말하기에는 한계가 있습니다.

PBR 밴드 자체가 평행으로 이동을 하는 경우는,

기업의 영업이나 경쟁력 자체에 큰 변화가 있었을 때입니다.

2005년의 LG생활건강이 그랬고,

(PBR 2->6)

LG생활건강

2020년의 코나아이가 그것을 겪고 있는 것으로 생각합니다.

업의 변화로 인해 과거의 밴드가 새로운 밴드로 대체되고 있는 거죠.

그래서 밴드를 볼때도,

주가의 밴드내 위치 뿐만 아니라,

밴드자체의 평행 이동(기업의 변화)에 대해서도 깊이 고민을 해야합니다.

제가 생각하는 좋은 투자 기회는,

1. 기업 자체의 변화를 동반한 ROE상승 (밴드의 평행 이동)

2. 꾸준한 고ROE 유지 (고성장기업을 밴드내의 저점에서 매수)

1번은 쉽게 만나기 어려운 경우가 많고,

내가 찾아내기도 어려운 경우가 많기 때문에,

2번을 주로 추적관찰하면서 좋은 가격에서 매수하는 것이 확율 높은 투자라고 생각하고 있습니다.

아래글과 함께 읽으면 좋습니다.